Por: Arturo Rodríguez Trejo, Líder de Vinculación para Iberoamérica, Value Reporting Foundation – México

Economista por el Instituto Tecnológico y de Estudios Superiores de Monterrey (ITESM) en México y Máster en Economía Internacional y Desarrollo Económico por la Universidad de San Francisco (USF) en Estados Unidos. Cuenta con una trayectoria de más de 15 años en el área de sostenibilidad. Actualmente lidera esfuerzos en Iberoamérica para generar conciencia entre las empresas, los inversores y los reguladores sobre las tres herramientas principales de la VRF: los Principios de Pensamiento Integrado, el Marco de Reporte Integrado (<IR>) y los Estándares SASB.

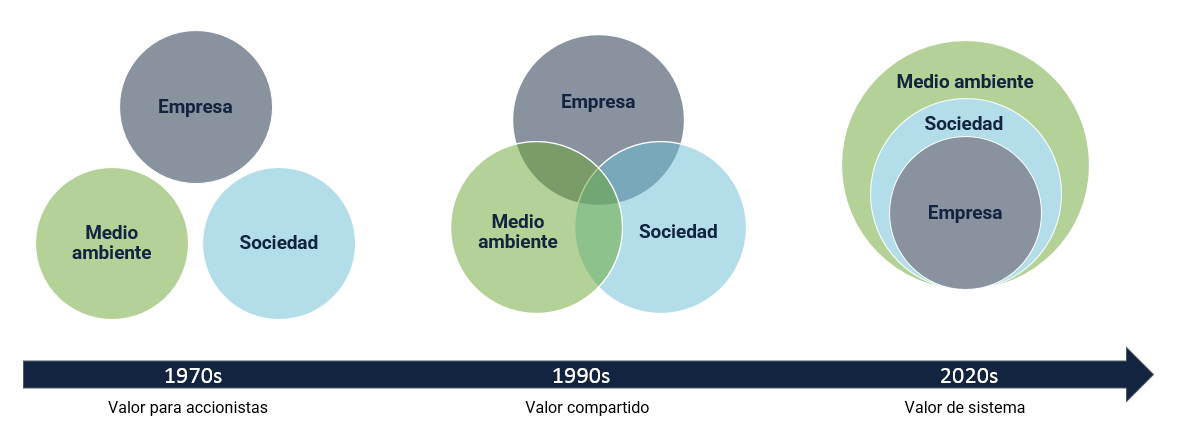

La manera en que entendemos el rol de la empresa dentro de la sociedad ha venido cambiando a lo largo del tiempo. El modelo de maximización de valor para accionistas, impulsado desde mediados del siglo pasado—en donde la empresa, la sociedad y el medio ambiente se veían como agentes independientes—, dio paso a un modelo de “valor compartido” durante la década de los noventa. Bajo este nuevo paradigma, estos tres mundos empezaron a converger haciendo evidente las relaciones existentes entre nuestras actividades productivas, el planeta y la gente que habitamos en él. Sin embargo, el reto mayúsculo que representan temas como el cambio climático, la pérdida de biodiversidad, y la desigualdad social, nos han forzado a revalorizar una vez más este modelo. Sí en verdad queremos resolver estos retos, necesitamos hablar de un modelo de “valor de sistema”, en donde la empresa no puede, ni debe, jugar un papel aislado, sino que debería realizar sus actividades conforme a los confines de su licencia social para operar, mientras que la sociedad en su conjunto opera conforme a los límites naturales planetarios.

El movimiento de las finanzas responsables juega un papel clave en impulsar la creación de este nuevo sistema, direccionando recursos financieros hacia las empresas que han entendido e internalizado el verdadero rol que juegan dentro del modelo y castigando a aquellas que aún se ven a sí mismas como agentes independientes. Hoy en día, los Principios de Inversión Responsable -PRI- cuentan con más de 4,460 signatarios—incluyendo 209 en Latinoamérica—que en conjunto administran US$121 billones de activos. Mientras que los Principios de Banca Responsable -PRB- han sido firmados por 260 instituciones financieras—incluyendo a 38 en nuestra región—quienes son responsables de alrededor del 40% de los activos bancarios globales.

Si bien, estas cifras son alentadoras, debemos tener en cuenta que este movimiento solo podrá maximizar su potencial si puede alimentarse de su principal materia prima: la información. Los datos que reportan las empresas sobre su desempeño ambiental, social y de gobernanza -ASG- son la gasolina—o, como estamos hablando de sostenibilidad, los electrones—que alimentan el motor de los mercados de capitales.

Será solo mediante la consolidación de un sistema de divulgación ASG estandarizado que logremos que la información fluya desde la empresa hacia los inversores, para que éstos puedan utilizarla de manera eficiente y efectiva en sus tomas de decisiones, maximizando así las aspiraciones del movimiento de inversión responsable y contribuyendo positivamente al desarrollo sostenible.

Hoy en día contamos con un sistema vibrante en torno a la estandarización y divulgación de información ASG que puede pensarse como una cadena que permite el flujo de información sobre temas de sostenibilidad. Este sistema está compuesto por varios agentes con roles definidos. De especial importancia para los inversores, tenemos al eslabón de los marcos de divulgación—quienes como el Marco de Reporte Integrado y el TCFD proveen lineamientos sobre cómo estructurar la información—y al de los estándares—quienes como los Estándares SASB crean recomendaciones sobre qué datos debería reportar una empresa. El reciente involucramiento en este sistema de los reguladores de los mercados de capitales y de organismos como la Fundación IFRS es de resaltar. Como ejemplo en Hispanoamérica, tenemos los proyectos normativos impulsados en Chile y Colombia, donde se espera que las empresas utilicen una combinación de estos marcos y estándares para eficientar el flujo de la información ASG y donde se cuentan ya más de 110 empresas utilizando los Estándares SASB.

La estandarización y divulgación del desempeño corporativo es una práctica necesaria para el movimiento de inversión sostenible; sin embargo, no es la única, ya que no basta reportar por reportar. Las empresas necesitan internalizar la sostenibilidad como parte integral de su razón de ser y hacerla parte de su ADN: entretejiendo el análisis de riesgos y oportunidades ASG en su planeación estratégica y toma de decisiones. Esta práctica es de particular importancia en América Latina, en donde aún muchas empresas—sobre todo las pequeñas y medianas—abordan el tema como un costo, y no como una opción para explorar de manera holística todos los riesgos y oportunidades a los que se enfrentan al poner en marcha su modelo de negocios.

Las empresas necesitan internalizar la sostenibilidad como parte integral de su razón de ser y hacerla parte de su ADN: entretejiendo el análisis de riesgos y oportunidades ASG en su planeación estratégica y toma de decisiones.

De manera activa, las empresas deben considerar tanto los capitales que utilizan como insumos en sus procesos productivos, como las relaciones en las que se apoyan para ejecutar sus modelos de negocios, y cómo, a través del tiempo, generan, preservan o erosionan el valor de estos mismos capitales y relaciones de los cuales dependían inicialmente. Este ejercicio—cuyos elementos están plasmados en los Principios de Pensamiento Integrado de la Value Reporting Foundation—conduce a una toma de decisiones dentro de la empresa más robusta y completa que, sumada a una divulgación homologada entre empresas, maximiza los alcances de la inversión sostenible por parte de los inversores.

Después de casi dos años, el mundo está empezando a ver la proverbial “luz al final del camino” de la pandemia causada por la enfermedad COVID-19. Sería un desperdicio no reflexionar y absorber las enseñanzas que este suceso nos trajo en torno a nuestra preparación, como sociedad, para enfrentar riesgos sistémicos. La emergencia climática, la acelerada degradación de nuestros recursos naturales y la perniciosa e indignante desigualdad social con la cual, lamentablemente, hemos aprendido a vivir, vienen como olas sucesivas tras la pandemia. Olas que tienen el potencial de generar impactos sistémicos de mayor intensidad y duración. La meta es clara—crear una sociedad justa, igualitaria y funcional dentro de los límites naturales con los que coexistimos—y con los años hemos abierto varios frentes para transitar hacia ella, incluyendo el científico, el político, el tecnológico y el financiero. El movimiento de inversión responsable representa el vehículo dentro de este último frente, la información ASG estandarizada el combustible, y la aplicación de un pensamiento integrado por parte de las empresas, un buen copiloto que facilite el camino.